Расчетом полной стоимости кредита (ПСК) занимается кредитная организация, будь то банк или контора микрокредитования. При заключении кредитного договора ПСК разъясняется заемщику-потребителю и прописывается в документе. О том, какими способами можно узнать полную стоимость потребительского кредита мы расскажем в нашей статье.

Информация о полной стоимости потребительского кредита размещается в правом верхнем углу в квадратной рамке первой страницы кредитного договора и отображается прописными буквами черного цвета хорошо читаемым, четким шрифтом. Об этом гласит ч.1 ст.6 Закона от 21.12.2013 №353-ФЗ.

- Какие дополнительные платежи включаются в расчет ПСК

- Какие платежи не включены в расчет ПСК

- Ограничения стоимости кредита

Вдобавок, банк на своем официальном сайте и в офисе, где предоставляются услуги по получению потребительского кредита, размещает следующую информацию:

- условия предоставления займа;

- как можно использовать кредитные средства;

- условия возврата кредита.

В частности, банк указывает диапазоны значений ПСК по видам кредита – об этом можно прочитать в п.10 ч.4 ст. 5 Закона №353-ФЗ.

Важно! Информация о ПСК обязана быть достоверной, и если это правило не будет выполнено, то кредитора за распространение недостоверной информации могут привлечь к административной ответственности – этот момент регламентирован в ч.6 ст.14.3 КоАП РФ.

Для расчета ПСК имеется специальная формула. Если обратиться к ч.2 ст.6 Закона №353-ФЗ, то там представлена следующая формула:

ПСК = I х ЧБП х 100;

где ПСК – полная стоимость в процентах годовых с точностью до третьего знака после запятой;

i – ставка по процентам базового периода, которая выражена в десятичной форме;

ЧБП — число базовых периодов за календарный год, продолжительность которого принимается равной 365 дням.

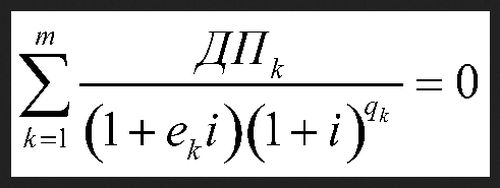

Процентная ставка базового периода будет определена как наименьшее положительное решение уравнения – об этом гласит п.2.1 ст. 6 Закона №353-ФЗ.

ДПк – сумма к-го денежного потока (платежа) по договору кредитования. Сумма кредитных средств при этом учитывается в качестве денежного потока со знаком «минус», а платежи, осуществляемые заемщиком учитываются со знаком «плюс»;

qk – число полных базовых периодов с момента, когда кредит был выдан до даты платежа (к-го денежного потока);

ек – срок, который выражен в долях базового периода с момента завершения qk-го базового периода до даты к-го денежного потока;

i – процентная ставка базового периода, которая выражается в десятичном формате;

m – количество денежных потоков (платежей).

Чаще всего заемщик каждый месяц в обязательном порядке погашает взятый кредит, поэтому в этой ситуации базовым периодом является именно месяц – этот момент оговорен в ч. 2.2 ст. 6 Закона №353-ФЗ.

Чтобы безошибочно рассчитать ПСК, нужно установить, какие дополнительные платежи потребителя включаются в расчет ПСК.

Какие дополнительные платежи включаются в расчет ПСК

Говоря о том, какими способами можно узнать полную стоимость потребительского кредита, следует сказать, что существуют определенные платежи, осуществляемые заемщиком, которые включаются в расчет ПСК, и этот момент регламентирован в ч.4 ст. 6 Закона №353-ФЗ. Среди них:

- Платежи по погашению процентов за пользование заемными средствами.

- Расходы в пользу кредитора в том случае, если выдача кредитных средств взаимосвязана с совершением таких платежей. К примеру, это может быть плата за открытие аккредитива или аренда индивидуального сейфа.

- По погашению тела кредита (основной суммы займа) по кредитному договору.

- Расходы в пользу третьих лиц, если согласно условиям договора заемщик обязан их уплачивать. Или (и) предоставление кредитных средств напрямую связано с заключением договора с третьим лицом.

- Плата за выпуск и обслуживание банковской карты (электронного средства платежа) при заключении и исполнении кредитного договора.

- Сумма страховой премии по договору добровольного страхования, если в зависимости от заключения подобного договора кредитор предлагает различные условия кредитного договора. К примеру, речь может идти о сроке возврата ПСК или кредита, ставки по процентам, прочих платежей.

- Сумма страховой премии по договору страхования, по условиям которого выгодоприобретателем не выступает потребитель-заемщик или его близкий родственник.

Какие платежи не включены в расчет ПСК

Есть перечень платежей, которые во время расчета ПСК не берутся во внимание – этот момент оговорен в ч.5 ст.6 Закона №353-ФЗ. Среди них:

- Платежи, которые имеют отношение к ненадлежащему исполнению заемщиком (неисполнению) условий кредитного договора. К подобным платежам относятся пени, штрафы, неустойки.

- Платежи, которые обязательны к погашению в силу требований федерального закона. Данные платежи имеют актуальность для видов кредитования, выделенных на конкретные цели. К примеру, кредит на приобретение недвижимого имущества или транспортного средства.

- Платежи, которые нужно осуществлять по обслуживанию кредита согласно условиям договора. Сроки их уплаты и размер напрямую связаны с вариантом поведения потребителя или его решения. К примеру, речь может идти о комиссионных, которые взимаются с заемщика за кассовое обслуживание при погашении кредита, как в безналичной форме, так и наличными средствами.

- Платежи по страховым обязательствам, если страхованию подвергалось имущество, являющееся предметом залога и обеспечивающее требование к заемщику по кредитному соглашению.

- Платежи за прочие услуги, которые прямым образом не оказывают влияния на получение заемных средств и размер ПСК, при условии, что потребителю дается дополнительная выгода, и он имеет право не брать данную услугу. К примеру, речь может идти о комиссионных за смс-оповещение, или пользование программой «клиент-банк».

Ограничения стоимости кредита

Ограничения ПСК и установленных банком максимально возможных процентов по кредиту осуществляются на законодательном уровне. К примеру, в момент подписания кредитного договора ПСК не имеет право быть больше чем на треть его среднерыночного значения, расчет которого проводит Банк России на соответствующий календарный квартал.

В случае если рыночные условия изменились значительно, то Банк России устанавливает период, в течение которого подобные ограничительные меры не применяются. Об этом говорится в ч. 11 ст.6 Закона №353-ФЗ.

Важно! Банк России раз в квартал осуществляет расчет среднерыночного значения ПСК как средневзвешенное значение не менее чем по 100 ведущим крупным кредиторам по определенной категории кредита, либо не менее чем по 1/3 общего числа кредитных организаций, которые дают возможность взять определенную категорию займа (ч.10 ст.6 Закона №353-ФЗ).

Банк России публикует среднерыночное значение ПСК раз в квартал. Итак, по кредитным договорам, которые были заключены во 2 квартале 2017 года кредиторами на покупку транспортного средства, пробег которого от 0 до 1000 км, такое значение равняется 15,768%, а предельное значение ПСК – 21, 024% с условием, что автомобиль выступает в качестве залога. Этот момент оговорен в ч. 8 ст. 6 Закона №353-ФЗ; Информации Банка России «О среднерыночных значениях полной стоимости потребительского кредита (займа).

financialfootball.ru

financialfootball.ru