- Условия договора пожизненного содержания

- Доход в виде единовременной денежной выплаты

- Что такое минимальный срок владения объектом недвижимого имущества

- Расчет и уплата НДФЛ с дохода в виде единовременной денежной выплаты

- Расчет суммы НДФЛ для подачи налоговой декларации

- Подача декларации и пакета необходимых документов в налоговый орган

- Процедура уплаты НДФЛ

- Доход в виде ежемесячных рентных платежей

Получатель ренты по условиям договора ренты с пожизненным содержанием обязан передать недвижимое имущество, которое ему принадлежит в собственность плательщика ренты, а на плательщика ренты возлагается обязанность выплатить ренту данному гражданину или третьему лицу, указанному гражданином. Об этом сказано в ст. 601 ГК РФ.

Как юридическое, так и физическое лицо вправе быть плательщиком ренты, а вот получателем ренты по договору пожизненного содержания с иждивением может быть только физическое лицо. В статье мы разберемся как облагаются НДФЛ выплаты по договору ренты с пожизненным содержанием недвижимого имущества.

- Условия договора пожизненного содержания

- Доход в виде единовременной денежной выплаты

- Что такое минимальный срок владения объектом недвижимого имущества

- Расчет и уплата НДФЛ с дохода в виде единовременной денежной выплаты

- Доход в виде ежемесячных рентных платежей

Условия договора пожизненного содержания

Условия подобного договора могут предусматривать выплату единовременной денежной суммы сразу после подписания, а в дальнейшем определенных денежных сумм каждый месяц до момента смерти. Вдобавок, в договоре могут быть прописаны пункты об оплате ритуальных услуг, процентов за просрочку платежей, коммунальных услуг и т.д. Эти моменты прописаны в п.1 ст. 585, п. 1 ст. 602, и ст. 603 ГК РФ.

Согласно договору ренты с пожизненным содержанием рентополучатель получает доход, а он, в свою очередь, облагается НДФЛ.

Доход в виде единовременной денежной выплаты

Когда в условиях договора ренты прописана передача имущества за материальное вознаграждение, к отношениям сторон по передаче и оплате имущества будут применены правила о купле-продаже – эти моменты прописаны в п.2 ст. 585 ГК РФ. Проще говоря, по договору ренты вы получаете единовременное денежное вознаграждение за фактическую продажу имущества. Итак, сумма единовременной денежной выплаты по договору ренты является доходом от реализации имущества, которое находится на территории России. И этот доход может облагаться НДФЛ по ставке, равной 13%.

Эти моменты закреплены в п.17.1 ст. 217, пп. 2 п. 1 ст. 228 НК РФ; п.3 ст. 4 Закона №382-ФЗ.

Что такое минимальный срок владения объектом недвижимого имущества

Минимальный срок владения объектом недвижимости, который был приобретен после 1 января 2016 года, для того, чтобы гражданин был освобожден от налогообложения НДФЛ доходов от его продажи, равняется трем годам. Это правило действует в отношении недвижимого имущества, на которое право собственности приобретено одним из следующих способов:

- В результате приватизации.

- В порядке наследования или по договору дарения от физического лица, которое признается близким родственником или членом семьи согласно Семейному кодексу РФ.

- При передаче по договору пожизненного содержания с иждивением.

Во всех остальных случаях минимальный предельный срок владения объектом недвижимого имущества равняется пяти годам, если иное не зафиксировано Законом субъекта РФ.

Расчет и уплата НДФЛ с дохода в виде единовременной денежной выплаты

Если вам необходимо осуществить расчет суммы НДФЛ для подачи налоговой декларации, необходимо придерживаться такого алгоритма:

Расчет суммы НДФЛ для подачи налоговой декларации

Для расчета налога используется следующая формула:

НДФЛ = (сумма дохода от продажи – имущественный вычет) х 13%.

Можно использовать и такую формулу:

НДФЛ = (сумма дохода от продажи – расходы, связанные с приобретением недвижимости) х 13%.

Сумма дохода от продажи определяется в соответствии с договором ренты. И если при этом вы передаете недвижимость, купленную после 1 января 2016 года, и сумма дохода от реализации объекта недвижимого имущества меньше, чем его кадастровая стоимость на 1 января года, в котором переход права собственности на продаваемый объект прошел государственную регистрацию (в том случае, если кадастровая стоимость была рассчитана на указанную дату), умноженная на понижающий коэффициент 0,7, то в целях налогообложения НДФЛ расчет дохода от продажи будет осуществляться следующим образом:

Сумма дохода от продажи = кадастровая стоимость на 1 января х понижающий коэффициент 0,7.

Этот момент зафиксирован законодательно в п.5 ст. 217.1 НК РФ; п.3 ст. 4 Закона №382-ФЗ.

Данный коэффициент законом субъекта РФ может быть уменьшен и даже обнулен – об этом гласит п.6 ст. 217.1 НК РФ.

Если обратиться к пп.1 п. 1, пп.1,2 п. 2 ст. 220 НК РФ, то там сказано, что при расчете вы имеете право уменьшить сумму дохода от продажи по выбору:

- На расходы по покупке данной недвижимости. К такого вида расходам относятся:

- Траты на оплаты услуг риэлторов.

- Погашение процентов по кредиту, взятому на покупку данной недвижимости в той сумме, которая по факту была уплачена к моменту продажи недвижимости. Данные расходы в обязательном порядке должны быть документально подтверждены. Прилагается кредитный договор и чеки.

- На имущественный вычет, сумма которого составляет 1000000 рублей при реализации следующего недвижимого имущества и долей в нем:

- Квартир.

- Комнат.

- Жилых домов.

- Садовых домов.

- Дач.

- Земельных участков.

Либо вычет, размер которого составляет 250000 рублей при продаже другого недвижимого имущества. К примеру, гаража.

Вам предстоит выбрать лишь один вариант, который в вашей конкретной ситуации будет самым выгодным.

Подача декларации и пакета необходимых документов в налоговый орган

Так или иначе, но давать налоговую декларацию по форме 3-НДФЛ вы обязаны, даже в том случае, если при расчете налога его сумма была обнулена. Заполнить декларацию понадобится, когда окончится год, в котором произошла продажа недвижимого имущества.

Подать документ нужно в налоговую инспекцию, территориально расположенную по месту вашего проживания в срок до 30 апреля года, который следует за годом продажи недвижимости. Этот момент зафиксирован в п.3 ст. 228; п. 1 ст. 229 НК РФ.

Вам понадобится приложить к декларации заявление на возврат НДФЛ в том случае, если вы приняли решение воспользоваться имущественным вычетом.

Если же вы уменьшаете доход на расходы, сопряженные с приобретением недвижимого имущества, то понадобится приложить к декларации копии документов, способных данные расходы подтвердить. Это могут быть:

- Договор купли-продажи недвижимости.

- Справки и выписки с банка по уплаченным процентам по кредиту. Эти документы нужны в том случае, если вы уменьшили доход на расходы по погашению процентов.

- Документы, которые подтверждают уплату денежных средств при приобретении недвижимости. Среди них могут быть:

- Акты приема-передачи денег.

- Расписки о получении продавцом денежных средств.

- Выписка из банка о перечислении денежных средств со счета покупателя на счет продавца.

- Прочих документов, фиксирующих расходы.

Вы можете подать документы удобный для вас способом:

- При личном посещении налоговой инспекции.

- Воспользовавшись услугами представителя.

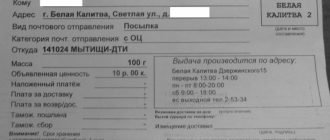

- Отправить по почте, приложив опись вложения.

- По электронной почте. В частности, можно подать документы через Единый портал госуслуг или личный кабинет налогоплательщика.

В том случае, если отправка бумаг осуществляется почтой, датой сдачи декларации будет считаться дата отправки почтового отправления. Если передача документов идет через личный кабинет налогоплательщика, то днем ее представления будет считаться дата ее отправки. Эти моменты прописаны в п.4 ст. 80 НК РФ.

Если подачей документов занимается представитель, то ему необходимо иметь при себе свой паспорт и доверенность от вас – об этом гласит п.3 ст. 29 НГ РФ. Вдобавок, не лишним будет предоставить ему второй экземпляр декларации и описи для того, чтобы у вас на руках имелось документальное подтверждение сдачи документов.

Для проверки пакета документов и декларации налоговой инспекцией выделяется определенный п. 2 ст. 88 НК РФ срок – он составляет три месяца со дня их подачи.

Процедура уплаты НДФЛ

Вам понадобится уплатить налог до 15 июля года, который следует за годом продажи недвижимого имущества или доли в нем – это закреплено в п.4 ст. 228 НК РФ. Рекомендуем лично обратиться в налоговую инспекцию, чтобы взять правильные реквизиты для оплаты.

Если же вы не уплатили налог или погасили его не в полном объеме, то на вас будут возложены штрафные санкции в размере 20% от неуплаченной суммы.

Вдобавок, за каждый календарный день просрочки уплаты НДФЛ будет начислена пеня, размер которой составляет 1/300 действующей на день штрафа ставки рефинансирования банка России. Эти моменты можно узнать в п.п. 3,4 ст. 75, п.п. 2,7 ст. 6.1, п. 1 ст. 119, п. 1 ст. 122 НК РФ.

Доход в виде ежемесячных рентных платежей

Суммы получаемой раз в месяц денежной ренты на содержание причисляются к доходам, которые получены от сдачи в аренду или прочего использования имущества, территориально находящегося в России. Упомянутые доходы также облагаются НДФЛ по ставке 13%. Эти моменты зафиксированы в пп. 4 п. 1 ст. 208, п. 1 ст. 209, п. 1 ст. 224 Налогового кодекса РФ.

В случае если ренту платит гражданин, который не зарегистрировался в качестве индивидуального предпринимателя, то до 30 апреля следующего года, вам понадобится подать в налоговый орган декларацию по форме 3-НДФЛ, а в дальнейшем уплатить налог в срок до 15 июня. Об этом сказано в п.п 1 и 2 ст. 226, пп. 1 п. 1 ст. 228 НК РФ.

Когда ренту платит организация, то в обязанности плательщика ренты входит расчет и уплата НДФЛ с ежемесячных выплат.

Это подразумевает, что при выплате вам ежемесячных платежей он частично удерживает их в 13-ти процентном размере и перечисляет в бюджет. Об этом гласит ст. 24, п.п. 1,2, 4 ст. 226 НК РФ. Итак, ежемесячные выплаты, которые вы получаете, будут уменьшены на сумму налога. Налоговым агентом в данном случае выступает плательщик ренты.

Не нужно подавать налоговую декларацию в том случае, если плательщик ренты, исполняя функции налогового агента, не удержал налог и направил в налоговую инспекцию письмо об этом факте с указанием суммы дохода, с которого НДФЛ не был удержан, и самой суммы налога, который не был удержан.

О данном факте необходимо поставить в известность и плательщика налогов. В данном случае налог уплачивается на основании налогового уведомления, которое направляется налоговым органом. Есть срок, в который налог необходимо уплатить в отношении дохода (ренты) за 2016 год – не позже 1 декабря 2018 года. Если посмотреть в календарь, то эта дата выпадает на выходной день – субботу. Учитывая этот факт, налог допускается заплатить не позднее 3 декабря 2018 года, а эта дата выпадает на понедельник. За последующие календарные годы налог нужно уплачивать не позднее 1 декабря года, который следует за истекшим. Эти моменты регламентированы п. 7 ст. 6.1, ст. 216, п. 5 ст. 226, пп. 4 п. 1, п.п. 6, 7 ст. 228, п. 1 ст. 229 НК РФ.

По окончанию года расчет налога нужно осуществить по следующей формуле:

НДФЛ = доход в виде ежемесячного платежа по договору ренты х 12 х 13%. Этот момент зафиксирован в п.1 ст. 224, ст. 225 НК РФ.

Важно! Когда определяется налоговая база по доходам, которые каждый месяц получаются в виде ренты, вы имеете право воспользоваться стандартными налоговыми вычетами в установленном порядке – ознакомьтесь со ст. 218 НК РФ. Ежемесячные рентные платежи не могут быть рассмотрены как доходы от реализации недвижимого имущества, поэтому в данном случае имущественные вычеты применить нельзя.

Темпераментные проверенные проститутки в Уфе, страстные и желанные, они такие интересные и профессиональные, что интимный досуг тебе обеспечен. Твои мечты и желания реализуются. Встретят в красивом сексуальном наряде, проверенные проститутки в Уфе, доставят головокружительное удовольствие. Стоит только посмотреть на проституток из Уфы и уже невозможно спокойно дышать

financialfootball.ru

financialfootball.ru