Физические лица на основании полученного от налоговой инспекции налогового уведомления уплачивают налог на имущество, транспортный и земельный налог. В отдельном случае, когда работодатель — налоговый агент не смог удержать НДФЛ с работника с доходов, полученных им, начиная с 2016 года, и информирует об это налоговый орган и налогоплательщика, то, согласно ч. 8 ст. 4 Федерального Закона № 396-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» от 29 декабря 2015 г. и НК РФ (п. 2 ст. 52, п. 6 ст. 228, п. 3 ст. 363, п. 4 ст. 397 и п. 2 ст. 409), НДФЛ также уплачивается на основании налогового уведомления. Рассмотрим подробнее, что делать в случае, когда налоговый орган неправильно рассчитал налог и куда в такой ситуации следует обращаться.

В ситуации, когда в полученном Вами налоговом уведомлении стоит завышенная сумма налога, нет ничего страшного. В налоговой тоже люди работают, поэтому человеческий фактор не исключен. Главное не расстраиваться и взять себя в руки — ситуацию необходимо исправлять с холодной головой не поддаваясь эмоциям.

- Заявление об обнаруженных ошибках в налоговом уведомлении

- Подача составленного заявления в налоговую инспекцию

- Новое налоговое уведомление с исправленными сведениями

- Порядок действий при наличии переплаты по налогу

- Возврат средств или зачет переплаты по налогу

Заявление об обнаруженных ошибках в налоговом уведомлении

Согласно общего правила, если налогоплательщик обнаруживает в налоговом уведомлении недостоверные сведения или ошибки, в результате которых сумма налога оказалась завышенной, он должен уведомить налоговый орган об обнаруженных ошибках в письменном виде. Обычно форма заявления об обнаруженных в налоговом уведомлении ошибках и другой недостоверной информации прилагается налоговым органом к направленному вам налоговому уведомлению. Вам остается только заполнить данную форму: указать номер налогового уведомления, ваши ФИО, ИНН и адрес налогового органа, в который вы собираетесь направить заявление.

Ваши сведения должны быть подтверждены, для чего требуется приложить к заявлению документы, подтверждающие правильные данные. Например, вы можете представить копию свидетельства о регистрации права собственности на недвижимое имущество.

Подача составленного заявления в налоговую инспекцию

Вы можете подать заявление как в порядке личного обращения в налоговый орган, так и через представителя, а также направить документы почтовым отправлением или в форме электронного документа на сайте ФНС РФ, воспользовавшись личным кабинетом налогоплательщика.

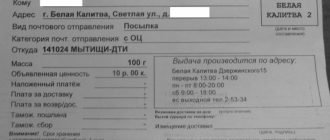

Если вы направляете заявление по почте, вы можете отправить его почтовым отправлением с уведомлением о доставке и с описью вложенных документов. Доказательством отправки будет почтовая квитанция (чек) и опись вложения, а также уведомление о вручении.

Новое налоговое уведомление с исправленными сведениями

Получив заявление об обнаруженных ошибках в налоговом уведомлении, налоговый орган определит причину допущенных неточностей, произведет пересчет налога и направит в ваш адрес новое уведомление с учетом исправлений. Вы сможете проверить внесенные исправления по двум графам: в графе «Исчисленная сумма налога» вы найдете пересчитанную сумму налога, а в графе «Сумма налога, исчисленная ранее» — предыдущую сумму, насчитанную ошибочно.

Говоря о том, что делать в случае, когда налоговый орган неправильно рассчитал налог следует учитывать, что срок рассмотрения и проверки вашего заявления установлен в течение 30 дней с момента регистрации вашего заявления. За этот срок налоговый орган должен дать вам ответ на заявление. В некоторых случаях, например, если некоторые необходимые документы налоговый орган не получил, срок рассмотрения заявления может быть увеличен, но не более чем на 30 дней, согласно Письму ФНС РФ «О перерасчетах налогов на имущество физических лиц» № БС-4-21/22888@ от 01 декабря 2016 г. и тексту Федерального Закона № 59-ФЗ от 02 мая 2006 г. «О порядке рассмотрения обращений граждан Российской Федерации» (ч. 1, 2 ст. 12).

При этом налоговый орган должен сформировать и выслать вам новое налоговое уведомление не позднее, чем за 30 рабочих дней до наступления срока уплаты налога, указанного в нем (п. 6 ст. 6.1, п. 6 ст. 58 НК РФ).

Порядок действий при наличии переплаты по налогу

Если обнаружена переплата по налогу, вы должны подать заявление о возврате излишне уплаченной суммы или же подать заявление о зачете этой суммы.

Так, например, переплата по налогу на имущество физических лиц может быть зачтена в счет будущих платежей по такому же налогу, по транспортному налогу или по налогу на землю, а также в счет погашения недоимки по иному налогу, задолженностей по пеням и штрафам, в соответствии со ст. 15 и п. 1 ст. 78 НК РФ.

Зачет и возврат суммы переплаты по налогу также возможен по представлению в налоговый орган письменного заявления. Вы можете подать заявление в трехдневный срок со дня уплаты излишней суммы налога, согласно п. 7 ст. 78 НК РФ. Копию платежного документа и уведомления с перерасчетом налога вы должны приложить к своему заявлению.

Возврат средств или зачет переплаты по налогу

С момента получения заявления в течение 10 дней налоговый орган принимает решение о возврате или о зачете излишне уплаченной суммы налога. Сообщение о принятом решении о возврате, зачете или об отказе в этом налоговый орган направляет вам в течение пяти рабочих дней, согласно п. 6 ст. 6.1, п. п. 4, 8, 9 ст. 78 НК РФ.

Согласно п. п. 5, 6 ст. 78 НК РФ, если вы имеете задолженность по пеням, штрафам или недоимку по налогам, налоговый орган зачтет переплату сначала в счет погашения задолженности. Остаток суммы будет возвращен на ваш счет.

Если вы написали заявление о возврате излишне уплаченной суммы, то можете ожидать возврата ее в течение месяца с момента получения заявления налоговой инспекцией. Имейте в виду, что месяц – это максимальный срок, потому что за нарушение срока возврата налога налоговый орган должен платить проценты за каждый день просрочки. Согласно п. п. 6, 10 ст. 78 НК РФ, процентная ставка принимается равной ставке рефинансирования Банка России на время нарушения срока возврата и начисляется за каждый день просрочки.

financialfootball.ru

financialfootball.ru